今回はゆとリーマンも行っている太陽光投資について紹介します。

皆さん!ここ数年で広大な土地に太陽光パネルが敷き詰められている光景を目にしていないでしょうか?

実はコレ安定して儲かるからみんなやっているのです。

元手が0でも20年間で安定して2000万円を生み出せてしまうような投資なのです。

以下ではこの太陽光投資の概要に関して説明します。

知っているのと知らないのでは全く世界が異なるので知らない人は是非読んでみてください。

太陽光発電とは

太陽光発電は主に①太陽光パネル②パワコンの2部品で行います。

①太陽光パネルの役割は太陽光から電気エネルギーを生み出す。

②それをパワコンで送電できるように変換する。

という比較的単純なものです。

耐久性に関しては、

①太陽光パネルはメーカーの25年出力保証というのが一般的

②パワコンはメーカーの10年保証というのが一般的

どちらもメーカー長期保証が付いているという観点からメーカーとしても故障率が低いという自信が分かり安心できます。

太陽光投資のメリット

- 国が売電単価を20年間保証

- シミュレーションが高精度で事業計画が狂いにくい

- 元手なしで全額融資を受けることも可能

- 元手なしでも売電収入とは別に初年度に100万円以上の収入を得られる

- 高利回り(利回り8%~12%程度)

- 手がかからない

- 設備の耐久年数が長い

国が売電単価を20年間保証

国が売電単価、買取期間を定めて国の将来ビジョン実現のために普及を促している施策です。

そのため『国策に売りなし』という言葉が存在するように他の投資に比べて極めてリスクが低いと考えられます。

Q:毎年毎年売電単価が下がっているので今後どうなるか分からないのではないか?

A:売電単価は一度認定を取ってしまえば基本的にその売電単価が20年間適用されます。

そのため売電単価確定後に売電単価が下がっても影響は受けません。

Q:毎年毎年売電単価が下がっているので今からでは遅いのではないか?

A:以下エネルギー庁のページでも記載のある通り、売電単価は設備導入コスト減少率分下がっているだけなので利益率という観点では今も昔も変わりません。

逆に設備性能は上がっていてメーカー保証年数は伸びているので今の方が安心感が高いです。

シミュレーションが高精度で事業計画が狂いにくい

【気象庁】

日照時間データは1927年(場所により多少異なる)からあるためかなり参考になります。

気象庁ページ 過去の気象データより

おおよそ平均値±10%程度と年度差異は許容レベルと考えられます。

過去の統計値から日照時間が原因で来年の売電金額が半分になるというリスクは限りなくゼロであることも分かります。

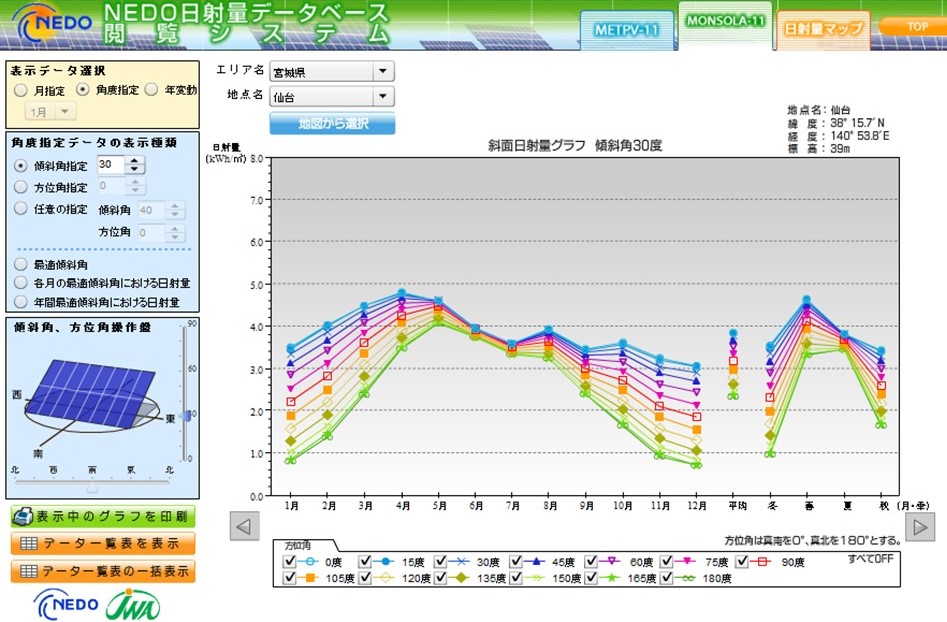

【NEDO】

国内837地点・20年間(1990~2009年)の日射量データベースを用いることによりかなり高精度に毎月の発電量を予測可能(使い方は別記事をアップします)

このようにパネル設置方向、角度ごとの月々シミュレーションが可能なのでローン返済など事業計画が組み立てやすいです。

ここ数年で太陽光市場は急激な拡大を見せました。

これらの実績も気象庁、NEDOデータが信頼できるものであることを示しています。

太陽光投資を検討される際は是非参考にしてみてください。

以下がシミュレーションに関してまとめたものです。

宜しければ参考にしてみてください。

元手なしで全額融資を受けることも可能

国のプロジェクトということもあり様々なところの融資利用が可能です。

印象としてはノンバンク(アプラス、ジャックスなど)であれば比較的簡単に融資を受けられます。

金利は1.9%~2.6%くらいだと思います。

地銀、メガバンクになると面談、事業計画など大変になってきます。

結構ハードルが上がる印象です。

日本政策金融公庫が一番金利を抑えられるのでオススメです。

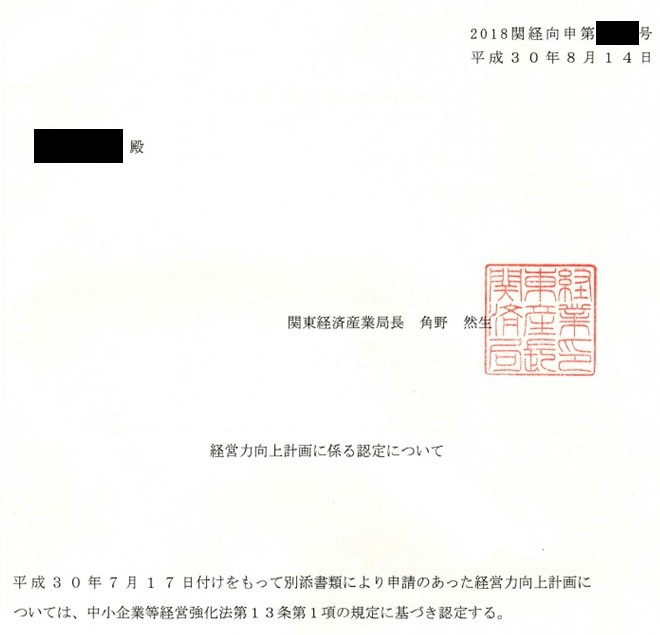

『経営力向上計画』の認定をとることで金利を一気に0.9%下げられます。

ゆとリーマンは自ら申請を行い認定を取りました!

金利0.9%とはかなり大きな差になります。

2000万円を15年返済する場合

・金利2.0% 20年間返済総額 2317万円

・金利1.1% 20年間返済総額 2170万円

250万円以上の差になります。

融資先、金利は重要です!

元手なしでも売電収入とは別に初年度に100万円以上の収入を得られる

太陽光設備を購入するとき消費税って払いますよね?

この消費税を返してもらうことが可能です。

私は1900万円の設備購入なので当時の税率8%で約140万円の還付を受けました。

これは全額ローンを組んで投資を行う人ももらえます。

したがって全く自分のお金を使っていなくても貰えちゃうわけです。

これは『消費税課税事業者』になっておく必要があります。

これに関してはちょっとややこしいので別記事に詳細はアップします。

こんなこともできるんだー程度に頭に入れておくとよいと思います。

高利回り(利回り8%~12%程度)

1000万円の太陽光投資をした場合、年間収入は80万円~120万円となるケースが多いです。

国が20年間売電単価を約束してくれているので単純計算すると合計1600万円~2400万円の収入をもたらします。

ローン返済、税金、保険費用などの支払いがありますが十分プラス収入になります。

ゆとリーマンの太陽光投資額 2050万円(自己資金250万円、借入1800万円)

ローン返済後20年間収益予想 1900万円

但し、これは所得税・住民税は考慮していません。

(今後節税に対する考え方も別記事にアップします)

20年でローンを全て返済した上でローンを組んだ額が得られるイメージです。

このように太陽光投資は安定して高利回りが期待できる投資です。

手がかからない

太陽光投資は不動産投資と異なり人を相手にするわけでなく太陽を相手にします。

不動産投資のように人を相手にしていると相手都合で引っ越したりと空室リスクを考えなくてはならなく集客コストもかかります。

それに比べて太陽光であれば勝手に太陽は昇ってきますしコストもかかりません。

全く手間がかからずサラリーマンの副収入に最適な投資です。

太陽光投資のデメリット

- 雑草対策に手間がかかる

- 多少の知識がないと業者に悪いものを買わされる

雑草対策に手間がかかる

これに関してはゆとリーマンは初めかなり楽観視していました。

雑草なんてそこまで伸びないでしょー

伸びても抜けばイイや!くらいの気持ちでいました。

ナメ過ぎていました。

あの時の自分を叱りたいです!w

尋常じゃないくらい伸びます!

そもそも太陽光は日当たりのよい土地でやるものなので

夏場ずっと放置するとあっという間に人より高くなります。

↑こんな感じですw

その上雑草の密度も凄まじく通路が通路でなくなります。

雑草を放置すると雑草の影が発電ロスに直結します。

↓こんなの最悪です。

また雑草がパワコンに絡みつき故障するという事例も発生しています。

↓これが悪化するときっとパワコン故障に繋がるんだと思います。

ちなみにこれらの写真は全てゆとリーマン所有の太陽光で実際に起きたことです。

したがってオススメは防草シートを気合で敷き詰めることです。

ちなみに中途半端に敷いても意味がありませんでした 泣

しかし防草シート敷きは一瞬苦労すれば長年安定して太陽光発電設備を稼働させられます。

20年分の草対策にかかる経費、時間と比べたらコスパが良いと思います。

(防草シート選び、比較は別記事にします)

多少の知識がないと業者に悪いものを買わされる

太陽光会社は売電単価の下落や値下げ競争にて競争力のない会社はどんどん潰れています。

お金を支払っても完工前に潰れてしまっては意味がありません。

そのリスクについても考える必要があります。

また太陽光会社が出すシミュレーションには決まりがありません。

どういうことかというと業者によっては早く売りたいがために実際の発電予測より10%~20%多めのシミュレーションを投資家に提示するような業者もいます。

ルールがないため業者には何の罰則もありません。

投資家もしっかり理解していないと凄い利回りが良い!と思い購入してしまい、実際こんなに発電しないじゃないか!となります。

だいたいこの後、業者にあくまでもシミュレーションですからと言われる展開になります。

自分でシミュレーションする方法に関しては別記事をアップしますので読んで頂けると嬉しいです。

実際の太陽光投資のキャッシュフロー

ゆとリーマンはこの太陽光投資で年間45万円のキャッシュフローを得ています。

| 収入 | 支払い | |

| 売電収入 | 200万円 | |

| ローン返済 | 130万円 | |

| 税金 | 20万円 | |

| その他費用 | 5万円 |

収入

収入は売電収入です。

ゆとリーマンは毎月東京電力から振り込みがあります。

実績 平均200万円/年

(シミュレーション 194万円/年)

<詳細実績>

2017年 193万円

2018年 203万円

2019年 205万円

償却資産税

聞きなれない人も多いかもしれませんが、償却資産税とは固定資産税の一種です。

固定資産税は土地や建物だけでなく機械や設備にも課せられます。

償却資産税とは減価償却を行う資産に対して課せられる税金です。(例外もあります)

太陽光設備は残念ながら償却資産税がかかります。

金額としてはだいたい太陽光設備の1.4%です。

(詳細計算は別記事にアップします)

ゆとリーマン太陽光は取得価格が1,900万円です。

フェンス代を分けて計算するなどありますがこちらも別記事にアップします。

以下が実際にかかった償却資産税実績です。

2017年 約22万円

2018年 約20.5万円

2019年 約19万円

電気代

個人的にはいろいろ疑問に思うことが多いですがパワコンの電気代がかかります。

年間 3500円程度

定額電灯より従量電灯Aに契約変更することでコストダウンができます。

詳細は宜しければこちらをどうぞ↓

固定資産税

今度は土地の固定資産税です。

ゆとリーマンの太陽光用地は固定資産税はゼロですw

土地の価値が低すぎて税金がかかりません。

そんな土地あるんだーとちょっと勉強になりました。w

通常は太陽光用地だと4万円くらいが相場だと思います。

購入検討の際はしっかり確認したほうが良いと思います。

市街化区域だったりすると年間20万円やそれ以上だったりします。

固定費はできる限り下げるよう心がけましょう。

減価償却費

サラリーマンだと減価償却費って何?って思われる方って多いんじゃないですかねー

物には寿命ってありますよね?

太陽光設備だと耐用年数(寿命)は17年と決められています。

これは購入金額が17年かけてゼロになるということです。

1900万円の設備だと年間112万円(1900万円/17年)ずつ無くなっていることを意味します。

減価償却費とは実際に支払ったお金でなくてもこのように無くなった112万円/年のお金を経費にできるという魔法の費用です。

経費

額はあまり多くないと思いますが現地確認のための交通費や打ち合わせ時の飲食代も経費にできます。

65万円控除

太陽光は10kW以上、フェンスで囲われているなどの条件を満たせば青色申告ができるようになり65万円の控除が受けられるようになります。

減価償却+青色申告65万円控除にて所得税、住民税はゼロにできる可能性が高いです。

(固定資産税はかかってしましますが)

税金の考え方に関しては詳細を別記事にアップします。

ゆとリーマンの太陽光投資検討ポイント

- 規模

- 場所

- 土地価格

- パネル

- パワコン

- 過積載率

- シミュレーション

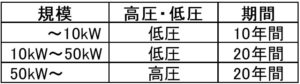

規模

結論としては10kW~50kWがおすすめです。(理由は後述します。)

太陽光には主に3種類の規模があります。

売電単価の保証期間は20年の方が安定運営可能

高圧になると様々な法規に対応する必要があり収益率が低下する

以上の観点から50kWギリギリを狙うというのが最大効率になりやすいためです。

ここでいう50kWというのはパネルとパワコンのどちらか低い方の数字を言います。

例えばパネル75kW、パワコン49.5kWであればシステムは49.5kW扱いとなり低圧となります。

場所

結論としては東京電力、中部電力、関西電力エリアがおすすめです。

理由としてはこのエリアは『出力抑制』という制度の対象外だからです。

この制度がどんな制度かというと電力の需要と供給のバランスで発電しても電力を買い取らない可能性があるけど了承しろよという制度です。

具体的にはゴールデンウィークなどのみんなが電気をあまり使わない日にたくさん発電されても買い取りませんよというものです。

現時点で出力抑制が実際にされた事例はそれほど多くありませんが今後抑制がかかる可能性があります。

以下が出力抑制有無をまとめたものです。

したがって出力抑制の対象外である東京電力、中部電力、関西電力エリアがおすすめです。

もっと詳細な場所という観点では市街化調整区域、非線引き区域がおすすめです。

土地には用途区域というものが存在します。

主に市街化区域、市街化調整区域、非線引き区域の3種類です。

市街化区域:建物を建てられるエリア 固定資産税が高い

市街化調整区域:建物を建てられないエリア(例外もあり) 固定資産税が安い

非線引き区域:市街化区域、市街化調整区域でもない場所 固定資産税が安い

太陽光投資の目的が土地を手に入れることであれば市街化区域に太陽光投資を行っても良いと思います。

しかし目的が収益を上げることであれば必要経費は低ければ低いだけ良いので市街化調整区域、非線引き区域に太陽光投資を行った方が固定資産税が安い分メリットがでやすいです。

更にピンポイントにこの場所だ!と決めるときはハザードマップを確認します。

最近は万一発電できなくなった際の保険等が売り出されていますが保険にもコストがかかります。

できる限りリスクを下げられる場所に太陽光投資を行い、本当に必要な保険にしか入らないというのが良いとゆとリーマンは考えます。

保険に関して動産保険は必須と考えます。盗難、落雷、火災、水災、土砂災害が対象です。

ゆとリーマンは近くの枝が強風で飛んできて何度かパネルが割れてお世話になりました。

知り合いの太陽光投資家はカラスに何度か石を落されてパネルが割れて保険を使用していました。

最近時多い異常気象や盗難は防ぎようがないので動産保険には入っておいた方が良いと思います。

動産保険では津波・火山噴火・地震は対象にならないので津波リスクがなく、活火山が近くにない場所を選定しリスクを減らすようにしています。

ハザードマップは『重ねるハザードマップ』がおすすめです。

洪水・土砂災害・津波の危険性がまとめて確認できるため便利です。

https://disaportal.gsi.go.jp/maps/index.html?ll=35.353216,138.735352&z=5&base=pale&vs=c1j0l0u0

動産保険で洪水、土砂災害はカバーされるものの復旧工事期間収入はなくなります。

収入がなくなってもローン支払いがなくなるわけではありません。

できる限りリスクを減らすという観点からハザードマップの確認も行います。

土地価格

太陽光投資額の内訳は主に『土地代』、『太陽光発電設備代』になります。

土地代にお金をかけても収益が増えるわけではありません。

土地はできる限り安く(300坪100万円以下)だと高利回りが期待できます。

パネル

最近時のパネルには出力25年保証が付いているので極端な話どこのメーカーでも良いと思います。

ただし出力が実際に落ちた場合を想定します。

その時に保証してくれる会社自体が潰れてしまっていてはどうしようもないですよね?

なので潰れなさそうな会社を選定すべきですがそんな未来のことをピンポイントで予測できるくらいならこんな投資スタイルにはなりませんw

個人的には太陽光業者の評判を聞きつつコストを下げたパネルで勝負すべきと考えています。(これは投資家によりスタイルが異なると思います)

例としては国産パネルだと利回り9.0%、中華パネルだと利回り11%の例を考えてみます。

毎年200万円の収入があると仮定すると、

国産パネル投資額 200万円/9.0%=2222万円

中華パネル投資額 200万円/11.0%=1818万円

差額 404万円(2222万円-1818万円)

中華パネル投資額の差額割合は22%(404万円/1818万円)

さすがに設備全体が壊れるとは考えがたいので何%まで壊れたら国産パネルの方が得か考えます。

上の事例だと22%が損益分岐点と考えられます。

この数値が多いか少ないかはあるものの壊れない可能性、差額の400万円は違う投資で運用可能だということからゆとリーマンはコスト重視という判断をします。

(これに関しては正解はないと思います。どちらを選んでも正しいです。人それぞれリスクとリターンの考え方は異なります)

パワコン

意外と軽視されがちのパワコンですがゆとリーマン的にはかなり重要です。

太陽光パネルがどんなに発電しても100%の効率で送電できるわけではありません。

『太陽光パネル発電量×パワコンの変換効率』が売電金額になります。

パワコンの変換効率が2%異なると200万円クラスの発電所だと年間4万円、20年間で80万円の収入差異になります。

これって大きな違いだと思いませんか?

したがってパワコンの変換効率は気にされると良いと思います。

サラリーマンが太陽光投資をするメリット

- サラリーマン所得とは別の収入源を作ることができる

- 年間数回の雑草対策は必要だが基本的に手間がかからない

- いろいろ経費にできる

- サラーリマンであるため融資を受けやすい

結論

・国が20年の売電価格を約束しているので極めてリスクは低い。

・自己資本が無くてもサラリーマンであればフルローンが組めるため自己資本回収率が極めて高い。

⇒こんなにリスクが低くて不労所得が得られる投資は存在しない。

(元手が無くてもローリスクでキャッシュを生み出してくれる)

・固定買取制度が始まってからある程度の年数が経過したため良い土地は減ってきている。

・固定買取価格が下がっているため1成約あたりの企業収益が下がり太陽光会社の倒産、撤退が増えてきている。

⇒投資するなら早期に参入したほうが良い。また業者選定が重要となる。