今回はサラリーマンが太陽光投資を行うことで得られる3つのメリットを紹介します。

サラリーマン所得以外の不労所得を得られる

ゆとリーマンは太陽光1基で年間45万円の不労所得を手に入れてます!

詳細は別記事を参照ください。

元手0から2000万円を生み出す!高利回り太陽光投資

個人事業主になれるため節税幅が大きくなる

個人事業主とは個人で事業を営んでいる人を指します。

個人事業になるメリット

- 青色申告による65万円の所得控除

- 30万円未満の固定資産を経費として一括償却可能

- 青色事業専従者給与の必要経費算入が可能

- 打ち合わせ費用、交通費などが経費計上できる

青色申告による65万円の所得控除

65万円の所得控除って何?と思われた方は以下を読んでみてください。

そんなの知ってるよ!という方はちょっと飛ばしてください。

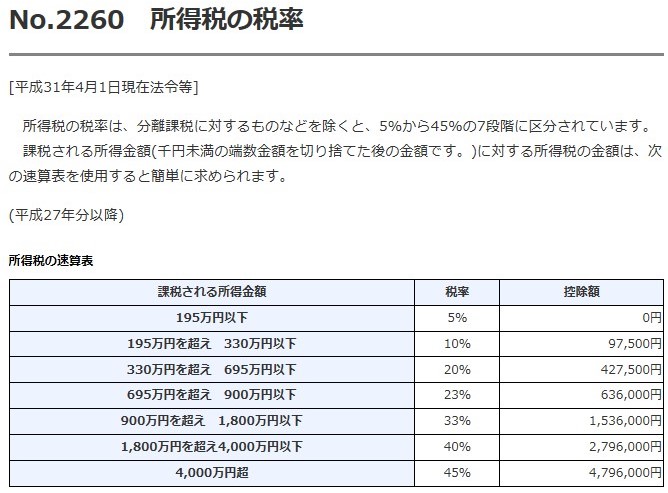

所得税とは基本的に稼げば稼いだだけ高くなります。

以下、国税庁ページです。

国税庁

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm

サラリーマンで課税所得4000万円超も稼げる人は一握りだと思いますが所得税だけで45%も取られます。

高いですねー

話を戻しますが、65万円の所得控除とは稼いだ金額から65万円引いてから税金を計算するという優遇措置です。

したがって税金が安くなります。

(税金が65万円そのまま減るわけではありません)

年間200万円の収入があり、その収入を生み出すために100万円の経費が掛かっていたとすると、収入200万円から経費100万円を引いた100万円が税金計算の対象額になります。

青色申告ができるとその額から更に65万円の所得控除を行うことができるので税金計算の対象額を35万円(100万円-65万円)にできます。

課税所得はサラリーマンの給与所得と合算することになります。

したがってサラリーマン収入が多いと35万円の所得税率も上がります。

例えばサラリーマンの課税所得が600万円あるとした場合、税率は20%なので35万円所得が増えると35万円の20%の70,000円が税金となります。

それに対して青色申告でないと10万円の控除となるため税金計算の対象額は90万円(100万円-10万円)になってしまいます。

同一条件で考えると税率は20%なので90万円所得が増えると90万円の20%の180,000円が税金となります。

青色申告ができると10万円以上の節税につながる場合もあります。

節税メリットの高い青色申告なのでみんなしたいですよねー

しかしみんながみんなできるわけではありません。

青色申告の65万円控除は個人事業主でも以下の条件を満たしていないとできません。

所得税法は10種類の所得に分類されるが個人事業主で青色申告ができるのは『事業所得』『不動産所得』『山林所得』の3種類だけ

不動産所得のみ事業的規模の条件を満たしている必要があります。

事業的規模というのは

・貸家5軒以上

・アパート10室以上

・駐車場50台以上

と定義されています。

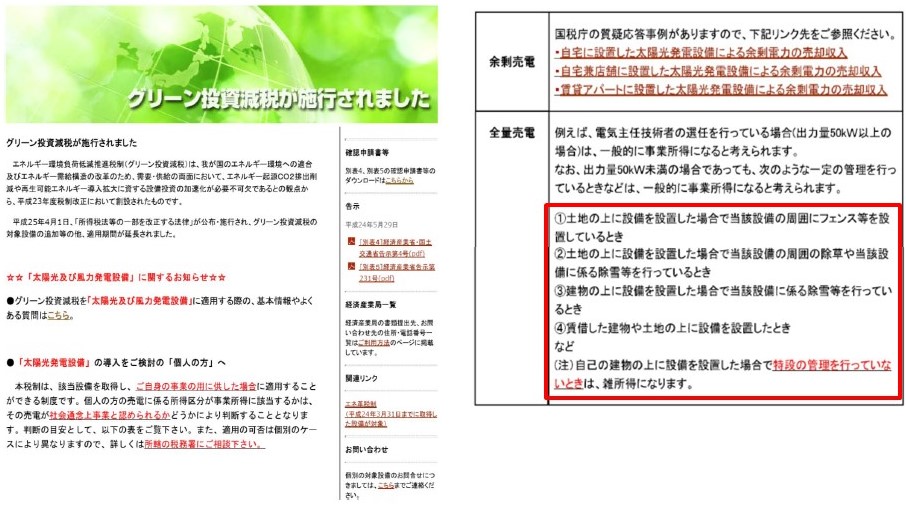

太陽光の売電収入は通常『雑所得』としてとらえられることが多いです。

しかし以下の条件を満たせば『事業所得』になると資源エネルギー庁から発表されています。(現在このページは見られませんが当時のものを添付します)

野立て太陽光投資の場合、フェンスを設置して除草作業などでしっかり管理されていれば事業所得として認められそうです。

現にゆとリーマン太陽光も事業所得として確定申告を行っています。

1回目の確定申告時に税務署の方にも確認を行いましたが事業所得で問題ないとのことでした。

青色申告を行う年の3月15日までに管轄の税務署に「青色申告承認申請書」を提出。もしくは、開業から2カ月以内に提出

こちらは簡単にできますね。

複式簿記での記帳(貸借対照表・損益計算書が必要)

こちらも少し勉強すれば何とかなります。

(別記事でアップします)

これらの条件を満たせば65万円の所得控除が受けられるため大変お得です。

不動産所得で考えてみると分かりますが青色申告の条件を満たすのは結構大変です。

しかし太陽光投資での青色申告は比較的簡単だと思います。

サラリーマンが青色申告するには最もハードルが低いのではないでしょうか?

是非太陽光を取得して節税しましょう!

これ以外にもまだまだメリットはあります。

それでは次の説明です。

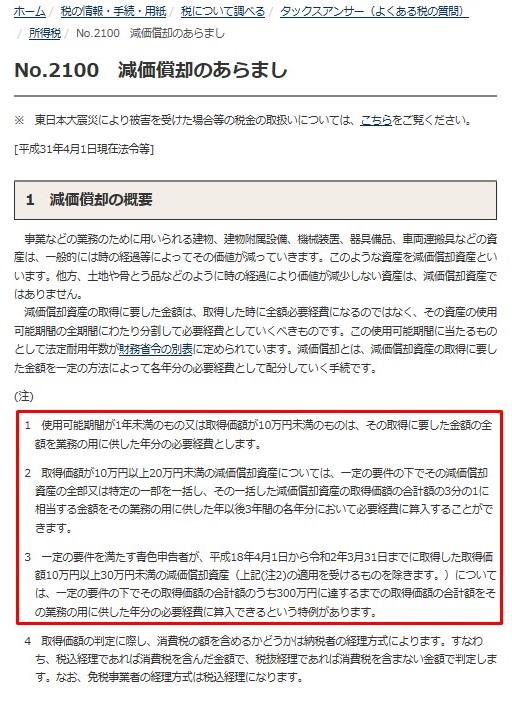

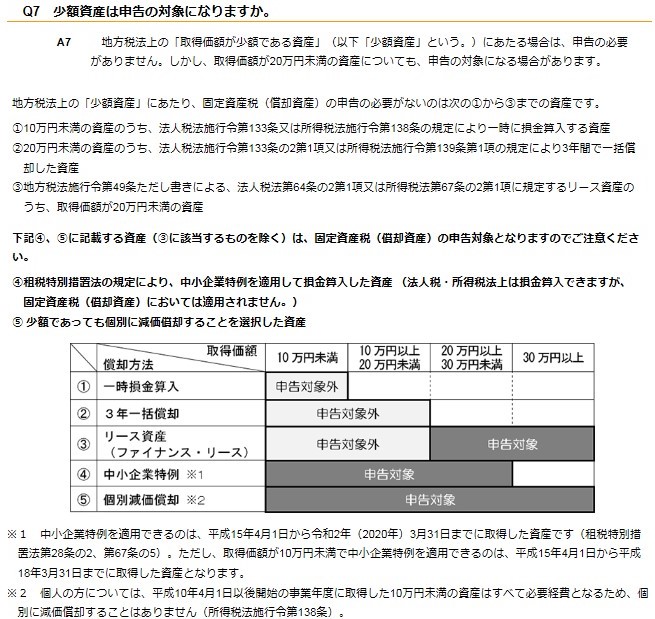

30万円未満の固定資産を経費として一括償却可能

そもそも経費として一括償却できるとどんな良いことがあるかというと税金が安くなります。

税金とは厳密には『収入』によって決まるのではなく『収入-必要経費』から決まります。

そのため必要経費の額が増えれば『収入-必要経費』の額が小さくなり税金が下がります。

青色申告者はその必要経費に関して優遇があります。

<通常>

10万円未満:必要経費

10万円以上20万円未満:3分の1必要経費

<青色申告者>

10万円以上30万円未満:必要経費(合計300万円まで)

青色申告ができると選択肢が増え、節税の幅が広がります。

例えば今年度利益が多く出たから節税したいと思ったときに30万円まで必要経費にできるのとできないのでは大きな違いになります。

具体的には28万円/台のパソコンを4台購入する場合、

青色申告者は

・112万円(28万円/台×4台)を全額経費にする ←青色申告でないと選択不可

・37.3万円(28万円/台×4台÷3) 3分の1を経費にする

・28万円(28万円/台×4台÷4) 通常の減価償却(4年)分を経費にする

を選択できます。

その年に経費にできる額が112万円か28万円かでは大きな違いです。

以下が国税庁のページです。

国税庁ページ

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2100.htm

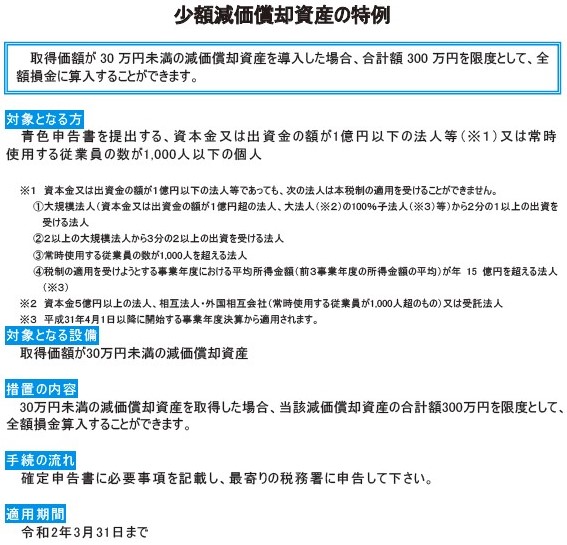

ちなみに30万円未満を必要経費とするためには『一定の要件を満たす青色申告者』と記載があります。

その要件を以下に示します。

中小企業庁ページ

基本的にサラリーマン個人事業主であれば問題なく対象となるはずです。

償却資産税の取り扱いに関しても補足として記載しておきます。

東京都主税局ページ

30万円未満を必要経費とする中小企業特例は償却資産の申告対象となります。

償却資産税の免税点は150万円未満なのでそれまでは30万円未満は必要経費としたほうが得そうですね。

青色申告者になって積極的に活用しましょう!

(償却資産税に関しても詳細は別記事にアップします)

青色事業専従者給与の必要経費算入が可能

打ち合わせ費用、交通費などが経費計上できる

個人事業主になるコスト

個人事業主になるために基本的に特別なコストはかかりません。

税務署に行く交通費くらいですかねー

書類も基本的に自分で書けるはずなので誰かに依頼しない限り費用はかかりません。

個人事業主になるための必要期間

ただ書類を提出するだけです。

したがって個人事業主になるために時間はそれほどかかりません。

(書類を数枚書いて終わりです)

3日もあれば十分終わると思います。

個人事業主の業務

サラリーマンにとって異なる点は毎年確定申告が必要になるという点だけだと思います。

この確定申告も太陽光投資の場合は取引自体も限定されていて数も少ないため初めは戸惑うかもしれませんが自分でできるレベルだと思います。

現に税理士資格も持たない普通のサラリーマンであるゆとリーマンも今では何の問題もなく確定申告出来ちゃっています。

確定申告方法に関しても別記事にアップします!

自己資本を使わなくても消費税還付で現金を100万円以上受け取れる

太陽光設備購入時の消費税を還付することができます。

例えば、2200万円(2000万円+消費税200万円)の太陽光設備を購入した場合、200万円の消費税還付を受けることができます。

これは全額ローンで太陽光設備を購入していても消費税還付を受けることができるためとてもメリットがあります。

※実際は収入分の消費税を計算する必要があるので事業開始タイミングにもよりますが最大10万円程度減ります。

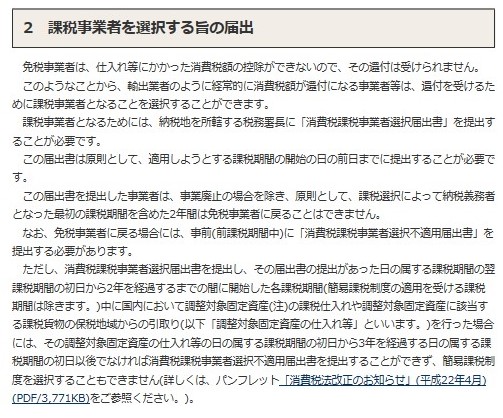

還付を受けるためには『消費税課税事業者選択届出書』を提出して消費税課税事業者になっておけばオッケーです。

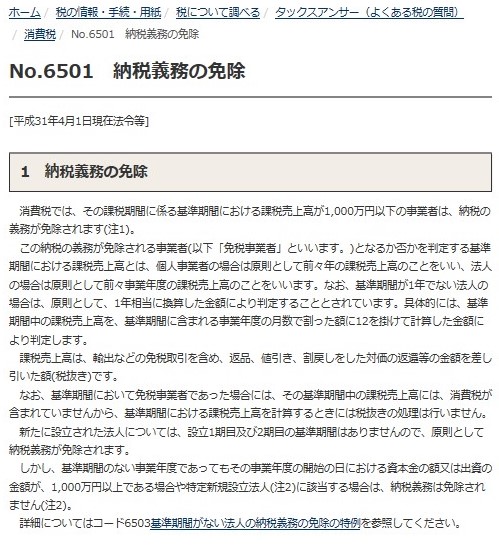

消費税免税事業者・消費税課税事業者とは

基本的には

免税事業者・・・課税売上高1000万円以下

課税事業者・・・課税売上高1000万円以上

となります。

まとめると以下のようになります。

| 支払い時の消費税 | 受取時の消費税 | |

| 消費税免税事業者 | 支払う | 貰える |

| 消費税課税事業者 | 後で返してもらう | 後で返す |

国税庁ページ

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6501.htm

上の内容が具体的にどんなことかを説明します。

まず、太陽光の売電収入の例で考えてみます。

ある月の収入が22万円(20万円+消費税2万円)だとします。

消費税免税事業者は消費税も含めて22万円すべてもらえます。

それに対し消費税課税事業者は20万円しか貰えず、消費税2万円は確定申告時に納税しなければなりません。

消費税免税事業者の方が得じゃないか!と思われた方、ちょっと待ってください!

今度は何かを購入するときのことを考えてみます。

例として事業で使うパソコン33万円(30万円+消費税3万円)を考えてみます。

消費税免税事業者は消費税も含めて33万円を支払わなければなりません。

それに対し消費税課税事業者は33万円支払いますが、確定申告時に消費税3万円の還付を受けられます。

今回の例はパソコンでしたがこれが太陽光設備2200万円(2000万円+消費税200万円)だったらどうでしょうか?

消費税免税事業者は2200万円を支払うだけで還付はありません。

それに対し、消費税課税事業者であれば200万円の還付を受け取れます。

太陽光投資のような高額な設備投資を行う場合、消費税課税事業者に関する知識があるのとないのでは100万円以上の差が発生します。

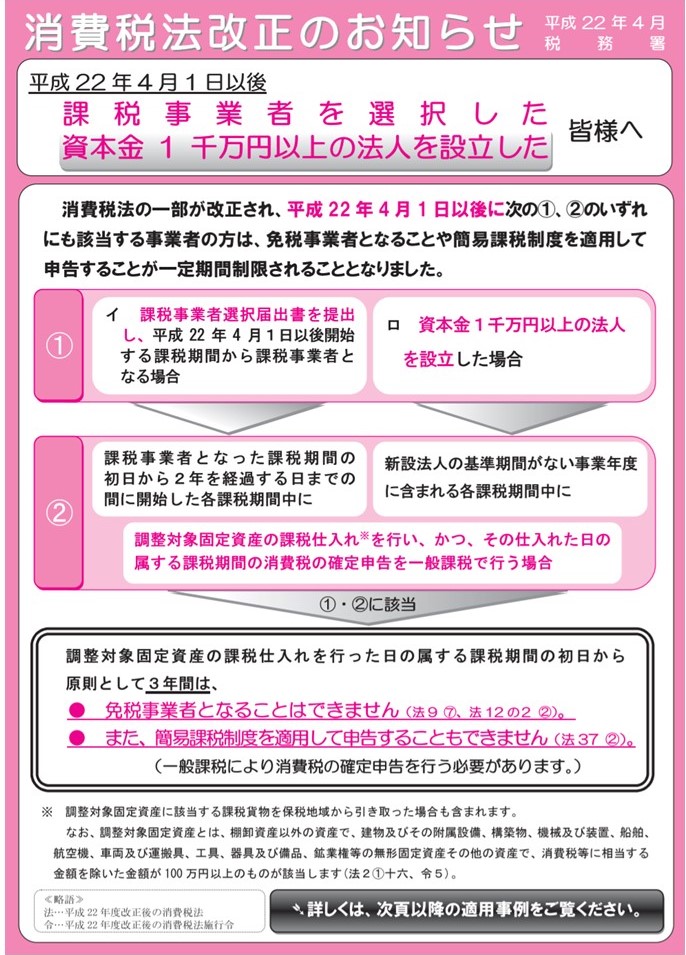

消費税還付メリット最大化

それではどうしたら消費税還付メリットを最大化できるか?

基本的には設備購入時のみ消費税課税事業者になり、それ以外は消費税免税事業者になるのが最もお得です。

しかし税制もそんなに甘くありません。泣

調整対象固定資産(100万円以上)の課税仕入れを行った日の属する課税期間の初日から原則として3年間は免税事業者に戻れません。

国税庁ページ

また課税事業者である期間に100万円以上の調整対象固定資産を購入する場合は注意が必要です。

購入した日の属する課税期間の初日から原則として3年間は免税事業者に戻れないため合計すると購入タイミングによっては3年よりも長い期間免税事業者に戻れなくなるため注意が必要です。

太陽光投資だと免税事業者、課税事業者ではどちらが得か考えてみます。

投資金額2300万円(土地100万円、設備2000万円、消費税200万円)

売電収入220万円(200万円、消費税20万円)

を例に課税事業者だと免税事業者と比べてどれだけメリットがあるか考えてみます。

1年目 還付180万円(還付200万円-納付20万円)

2年目 -納付20万円

3年目 -納付20万円

4年目に免税事業者に戻る場合、3年間で合計140万円のメリットがあります。

このように太陽光設備を購入する前に課税事業者となり最短期間(3年)で免税事業者に戻るのが最も消費税還付メリットを最大化できます。

※途中で100万円以上のものを購入する際は課税事業者期間が延びるので損する可能性もあります。このような意味で注意が必要です。

消費税還付方法

日程を守って納税地の所轄する税務署に『消費税課税事業者選択届出書』を提出すれば課税事業者に簡単になれます。

繰り返しになりますが日程を守ることが重要です。

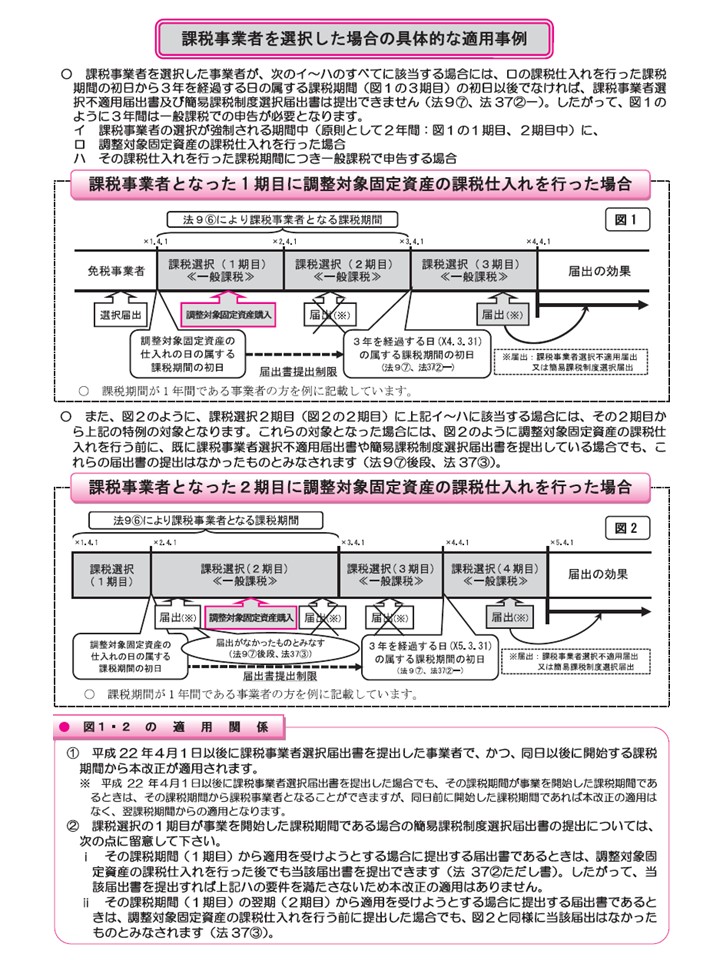

具体的な方法は上図の『課税事業者となった1期目に調整対象固定資産の課税仕入れを行った場合(図1)』の通りです。

まずは課税事業者になりたいと思っている課税期間の初日までに届出書の提出が必要になります。

2期目、3期目に調整対象固定資産(100万円以上)の課税仕入れを行わなかった場合、課税選択3期目の期間中に免税事業者になる届出書を提出する

2期目、3期目に調整対象固定資産(100万円以上)の課税仕入れを行ってしまった場合、免税事業者に戻るための期間が延長されます

例えば平成31年1月1日から課税事業者になりたいと思ったら平成30年12月31日までに届出書を提出する必要があります。